証券アナリスト2次試験は出題範囲がとてつもなく広いので、分厚いテキストのどこを覚えればいいかわからない、効率的に暗記をしたいと考える方も多いと思います。

以下の勉強ノートは、私が証券アナリストの試験勉強をしていた当時、最重要論点(頻出論点)についてまとめたものです。

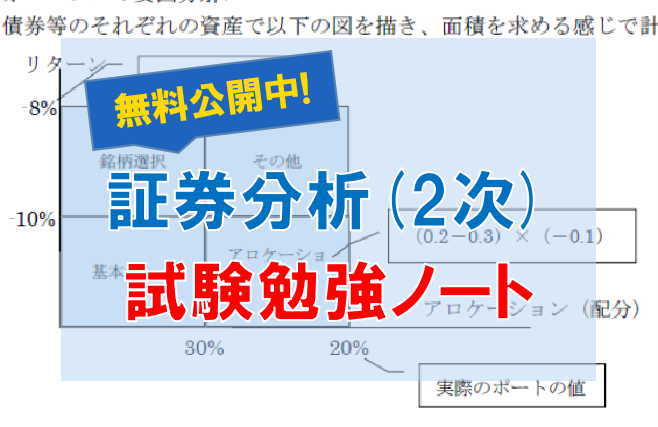

対象範囲は、「証券分析とポートフォリオ・マネジメント」です。

実際に私はこのノートを使って、試験前の勉強を行い、合格することができました。

「証券分析」は特に範囲が広く、対策をしようと思うとキリがない科目ではありますが、配点も最も大きいので、当然疎かにしてはいけません。

今回、このノートを無料公開させて頂きますので、試験勉強中の皆様は是非活用して頂けると幸いです。皆様のお役に立てれば嬉しいです。

当時、TACのテキスト等で確認した上で作成したものですが、正確性の保証は致しかねます。

1. 株式ポートフォリオ戦略

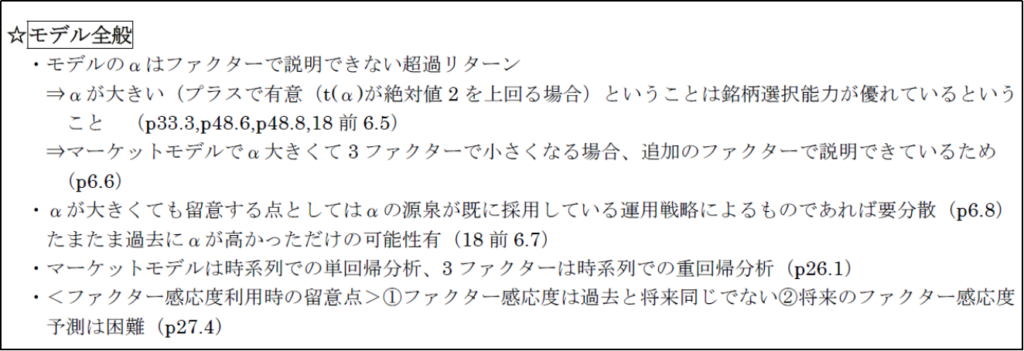

モデル全般

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

・モデルのαはファクターで説明できない超過リターン

⇒ αが大きい(プラスで有意( t(α)が絶対値2 を上回る場合 )ということは銘柄選択能力が優れているということ

⇒マーケットモデルでα大きくて3 ファクターで小さくなる場合、追加のファクターで説明できているため

・αが大きくても留意する点としてはαの源泉が既に採用している運用戦略によるものであれば要分散。たまたま過去にαが高かっただけの可能性有。

・マーケットモデルは時系列での単回帰分析、3 ファクターは時系列での重回帰分析

・<ファクター感応度利用時の留意点>

①ファクター感応度は過去と将来同じでない

②将来のファクター感応度予測は困難

3ファクターモデル

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

・バリューファクターfHML はPBR の小さい銘柄(バリュー株(H))と大きい銘柄(グロース株(L))のリターン格差をファクターとしている

・β(回帰係数、エクスポージャー)は各ファクター(市場、SMB、HML)に対する感応度。

例えばβSMB がプラス⇒ 小型株のウェイトが高い

4ファクターモデル

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

・モメンタムが示す傾向:ある一定期間の株式のリターンが高いと次の期間のリターンも高くなる

・モメンタムファクター作成法:[過去1 年のリターンが最も高かったグループのリターン- 同低かったグループのリターン]

※モメンタムプラスなら順張り

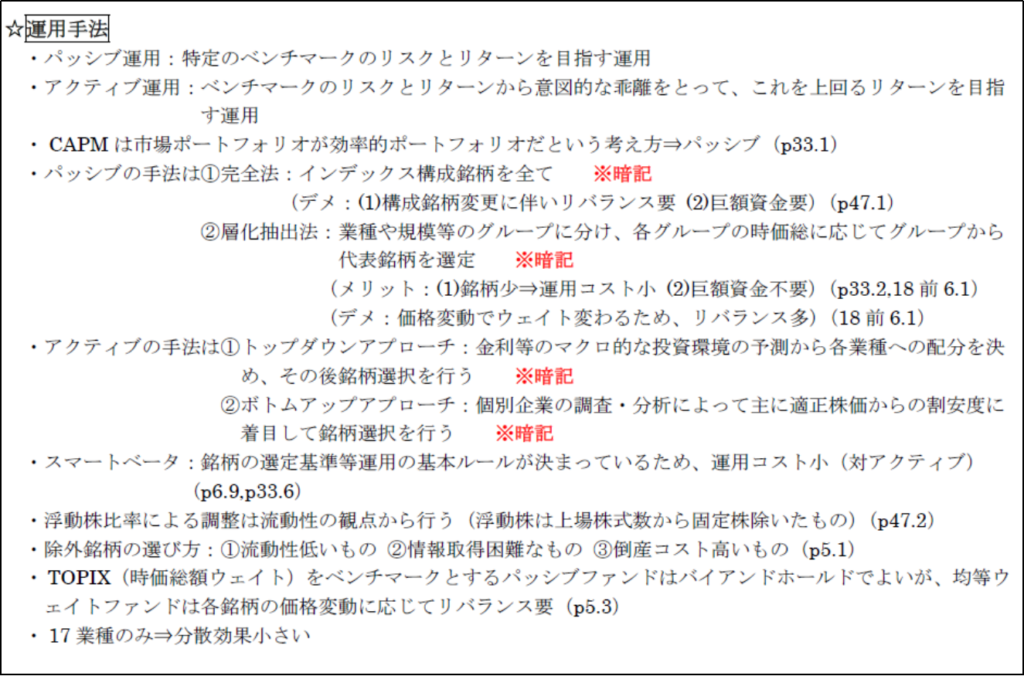

運用手法

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

・パッシブ運用:特定のベンチマークのリスクとリターンを目指す運用

・アクティブ運用:ベンチマークのリスクとリターンから意図的な乖離をとって、これを上回るリターンを目指す運用

・CAPM は市場ポートフォリオが効率的ポートフォリオだという考え方 ⇒ パッシブ

・パッシブの手法は

①完全法:インデックス構成銘柄を全て ※暗記

(デメリット:(1)構成銘柄変更に伴いリバランス要(2)巨額資金要)

②層化抽出法:業種や規模等のグループに分け、各グループの時価総に応じてグループから代表銘柄を選定 ※暗記

(メリット:(1)銘柄少⇒運用コスト小(2)巨額資金不要)

(デメ:価格変動でウェイト変わるため、リバランス多)

・アクティブの手法は

①トップダウンアプローチ:金利等のマクロ的な投資環境の予測から各業種への配分を決め、その後銘柄選択を行う ※暗記

②ボトムアップアプローチ:個別企業の調査・分析によって主に適正株価からの割安度に着目して銘柄選択を行う ※暗記

・スマートベータ:銘柄の選定基準等運用の基本ルールが決まっているため、運用コスト小(対アクティブ)

・浮動株比率による調整は流動性の観点から行う(浮動株は上場株式数から固定株除いたもの)

・除外銘柄の選び方:①流動性低いもの②情報取得困難なもの③倒産コスト高いもの

・TOPIX(時価総額ウェイト)をベンチマークとするパッシブファンドはバイアンドホールドでよいが、均等ウェイトファンドは各銘柄の価格変動に応じてリバランス要

・17 業種のみ⇒分散効果小さい

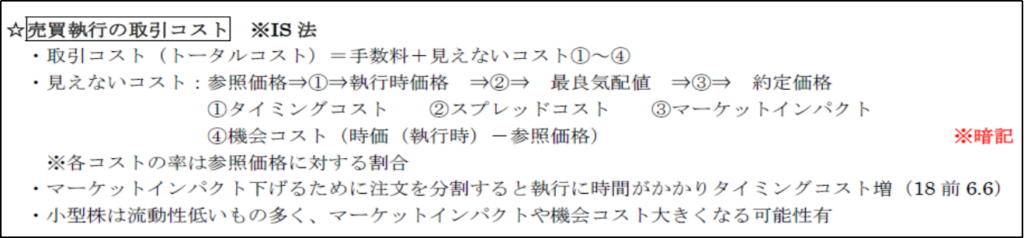

売買執行の取引コスト

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

・取引コスト(トータルコスト)=手数料+見えないコスト①~④

・見えないコスト:参照価格⇒①⇒執行時価格⇒②⇒ 最良気配値⇒③⇒ 約定価格

①タイミングコスト

②スプレッドコスト

③マーケットインパクト

④機会コスト(時価(執行時)-参照価格) ※暗記

※各コストの率は参照価格に対する割合

・マーケットインパクト下げるために注文を分割すると執行に時間がかかりタイミングコスト増

・小型株は流動性低いもの多く、マーケットインパクトや機会コスト大きくなる可能性有

計算問題系

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

・<共通>リスク:標準偏差(まれにボラティリティとも)

・βA=(Aのリスク × Aと市場の相関係数) / 市場リスク ※暗記

・トータルリスク(の市場と非市場への分解)

Aのリスク=ルート(β2× 市場リスク2 + 非市場リスク2)

※βは全体の数値、非市場リスクは残差リスクともいう?

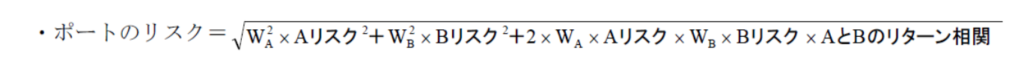

・ポートの収益率、β(回帰係数、エクスポージャー):加重平均

・シャープレシオ:(ポートのリターン-リスクフリーレート)/ポートのリスク ※暗記

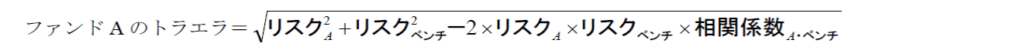

・インフォメーションレシオ(IR):(ポートのリターン-ベンチマークのリターン)/トラッキングエラー(=アクティブリターンのリスク) ※暗記

・トラッキングエラー:ポートのリターンとベンチのリターンの差の標準偏差

※ファンドA のアクティブリターン=1×リターンA+(-1)×リターンベンチ と考えればOK

・標準偏差=分散の正の平方根 ⇔ 分散=標準偏差の二乗

・共分散AとB=リスクA×リスクB×相関係数AとB

・決定係数(R2)はトータルリスクに対する市場リスクの割合

※市場リスクの割合大きい方が分散できている(非市場リスクは分散により消えるため)

※また、R2 が大きいとモデルの説明力高い

・標準偏差の月次計算は出来上がりの数字に÷ ルート(12)

2. 債券ポートフォリオ戦略

債券①

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

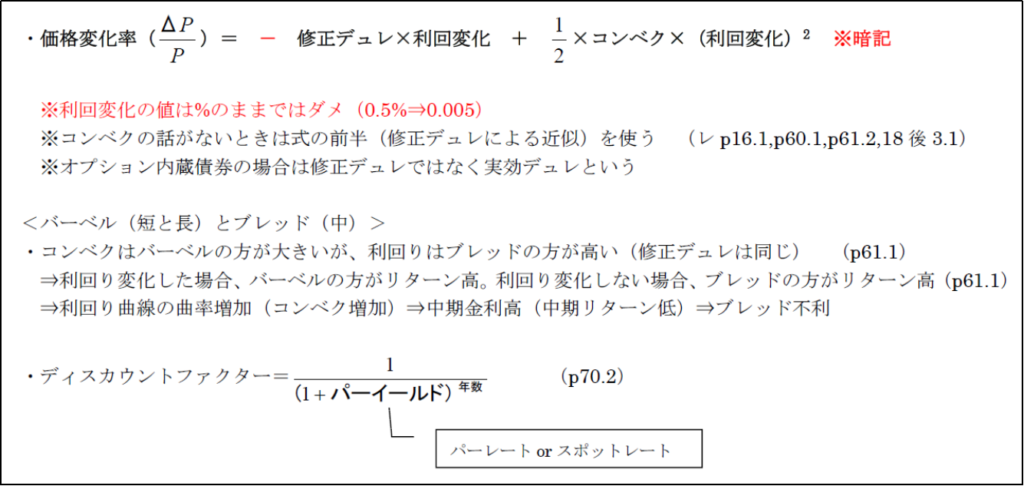

※利回変化の値は%のままではダメ(0.5%⇒0.005)

※コンベクの話がないときは式の前半(修正デュレによる近似)を使う

※オプション内蔵債券の場合は修正デュレではなく実効デュレという

<バーベル(短と長)とブレッド(中)>

・コンベクはバーベルの方が大きいが、利回りはブレッドの方が高い(修正デュレは同じ)

⇒利回り変化した場合、バーベルの方がリターン高。利回り変化しない場合、ブレッドの方がリターン高

⇒利回り曲線の曲率増加(コンベク増加)⇒中期金利高(中期リターン低)⇒ブレッド不利

・ディスカウントファクター=1/(1+パーイールド)年数

債券②

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

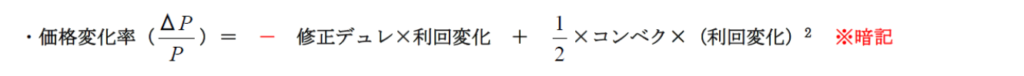

・キャリーの収益(インカムゲイン) ※修正デュレ1 単位

⇒(残年数のパーイールド-フリーレート)×保有期間÷修正デュレ ※暗記

・ロールダウンの収益(キャピタルゲイン)

⇒{残年数のパーイールド-(残-保有年数)のパーイールド}×修正デュレ ※暗記

※修正デュレ1 単位なら上式に÷修正デュレ

・ロングは買い、ショートは売り

例:中期をロング⇒中期債上がる(中期利回り低下)予想

・バタフライは反対売買(金水準変化をヘッジ)、ポジションは投資比率

・ポートフォリオの修正デュレ、キャリー、ロールダウン、平均利回り:加重平均(ショートはマイナスで)

・変動利付債の価格:額面に等しい

※クーポンレートが変わることで債券価格は不変

・変動利付債のクーポン:Libor+30(=設定マージン)

・利回曲線フラット化⇒長期金利相対的低下⇒長期債価格上昇⇒多く保有すべし(オーバーウェイト)

債券③

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

・コーラブル:期限前に償還する権利を発行体(債務者)が持っている⇒コールオプションの分だけ価値低い

・プッタブル:期限前に発行体に対し、償還を要求する権利を保有者が持っている⇒売れる(保有者有利)

⇒コーラブルのクーポン>プッタブルのクーポン

コーラブルの価格<プッタブルの価格

・MBS(住宅ローン担保証券、リバースモーゲージ):コーラブル債(期限前返済可能)の典型例

⇒期限前償還モデルを用いて評価⇒償還要因:①金利効果、②経年効果

⇒優先劣後:発行する証券を優先、劣後といった階層に分類し、収益を受け取る権利に優先順位を付けるもの

⇒真正売買(オリジネータからSPV への資産譲渡が法的に有効かつ確実に行われていること)が要件

・持分マイナスのものは普通に計算して、持分プラスの数値から引いて全体を求めればよい

・インフレ債:実質利回り=名目利回り-予想インフレ率(BEI)

※インフレ債の価格はインフレ率の影響受けない

・イールドカーブの主成分分析

各年限同程度⇒利回り曲線の水準変化

短長と中期で符号逆⇒利回曲線に曲率変化

短と長で符号逆⇒利回り曲線の傾き変化

3. デリバティブと投資戦略

デリバティブ①

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

・通貨スワットやフラット為替、スワップレート:受側のCF 現在価値と払側のCF 現在価値が等しいとして求める

※金利スワップは金利だけの交換だが、計算時は1 円又は1 ドルの固定債と変動債のCF 交換と考える(変動の方の現在価値を1 円又は1 ドルとすることができるため)

・T 年後先物レート(先渡取引レートとも)=今のレート×(1+円金利)T/(1+ドル金利)T

※金利は年率で半年ならそれぞれの金利の後に÷2

※将来レートは日米の金利差で決まる。例えばドル金利の方が高ければドル運用の方が儲かるので、円運用と同じ利益になるように将来レートが決まる(この場合はレートは円高に)

・FRA:スポットレートから算出するレート(他に決めようないので)

・二項モデル:分母はリスクフリーレート(スポットレート)使う

・金利キャップ:コールオプションであるキャップレットの集合体

デリバティブ②

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

・VaR:一定期間に一定確率で発生する最大価値損失額

例:信頼水準99%、1 ヶ月(22 営業日)のVaR を求めよ(1 年:250 営業日)

⇒投資金額×(期待リターン×22/250-信頼99%の係数×リスク×ルート(22/250)) ※暗記

※VaR 妥当でない理由:ポートリターンが正規分布に従うという仮定は現実的ではない

・プットコールパリティ:コール価格=プット価格+原資産価格-権利行使価格/(1+フリーレート) ※暗記

・「先物の売り」は満期時に先物の価格で売るということ

・「プットオプションの買い」は行使価格で売って得する場合は行使。オプション購入代金を損益に含める。

・ボラ上昇⇒コール、プットともに価格上昇

・ダイナミックヘッジがオプションの損益と乖離する理由

①Topix に大きな価格変化が起きた

②Topix のボラティリティが上昇した

・TOPIX のβ1.2⇒普通の計算より1.2 倍多く持っていると考えて計算

・株価指数デリバでヘッジ可能なのは「市場リスク」のみ

・先物価格=現在の価格×{1+(フリーレート-配当利回り)×年数}

4. オルタナティブ投資

<テキスト版(コピペ用)>

・メリット:①リスク分散、②多様化

・デメ:①流動性低、②時価評価難、③情報開示不十分

<ヘッジファンド>

・手法:①ロング・ショート、②マーケットニュートラル(市場の上下動の影響排除)、③イベントドリブン(破産等のイベントによる価格変動を狙う)

・インデックスの留意点:①生存バイアス(運用を停止したファンドが除外されている)、②遡及バイアス(リターンが高いファンドのみ選択されている) ※どちらも運用会社有利(上方バイアス)

・ヘッジファンドは一般的に歪度(ワイド)<0(ハイリスクハイリターン)

5. 投資政策とアセットアロケーション

投資政策①

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

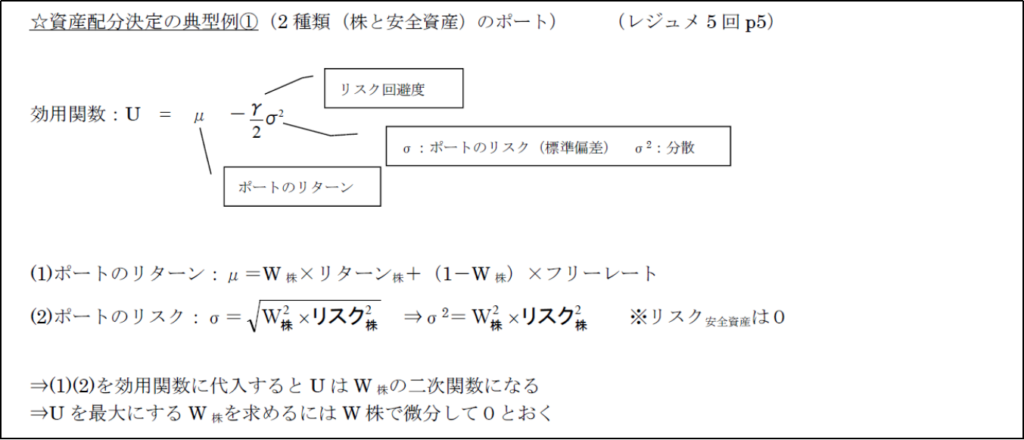

・資産配分決定の典型例①(2 種類(株と安全資産)のポート)

効用関数:U = μ -ɤ/2 ×σ2

(1)ポートのリターン:μ=W株×リターン株+(1-W株)×フリーレート

(2)ポートのリスク:σ=ルート(W株2×リスク株2)⇒ σ2=W株2×リスク株2

※リスク安全資産は0

⇒(1)(2)を効用関数に代入するとU はW株の二次関数になる

⇒U を最大にするW株を求めるにはW株で微分して0とおく

投資政策②

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

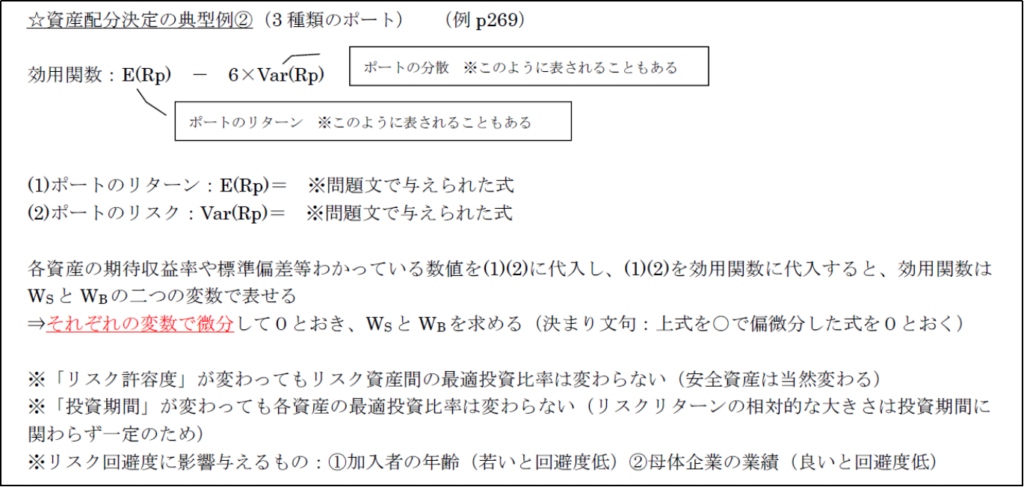

・資産配分決定の典型例②(3 種類のポート)

効用関数:E(Rp) - 6×Var(Rp)

(1)ポートのリターン:E(Rp)= ※問題文で与えられた式

(2)ポートのリスク:Var(Rp)= ※問題文で与えられた式

各資産の期待収益率や標準偏差等わかっている数値を(1)(2)に代入し、(1)(2)を効用関数に代入すると、効用関数はWS とWB の二つの変数で表せる

⇒それぞれの変数で微分して0とおき、WS とWB を求める(決まり文句:上式を○で偏微分した式を0とおく)

※「リスク許容度」が変わってもリスク資産間の最適投資比率は変わらない(安全資産は当然変わる)

※「投資期間」が変わっても各資産の最適投資比率は変わらない(リスクリターンの相対的な大きさは投資期間に関わらず一定のため)

※リスク回避度に影響与えるもの:①加入者の年齢(若いと回避度低)②母体企業の業績(良いと回避度低)

投資政策③

<テキスト版(コピペ用)>

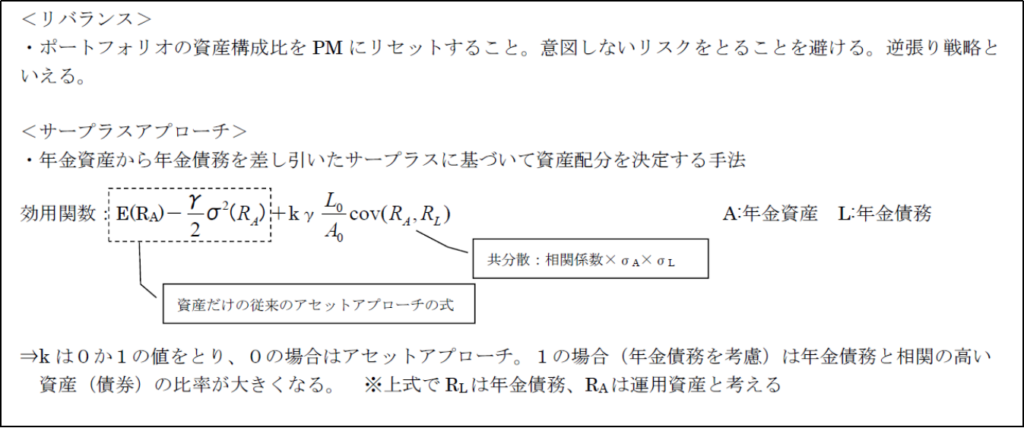

<リバランス>

・ポートフォリオの資産構成比をPM にリセットすること。意図しないリスクをとることを避ける。逆張り戦略といえる。

<サープラスアプローチ>

・年金資産から年金債務を差し引いたサープラスに基づいて資産配分を決定する手法

効用関数:E(RA)- ɤ/2 × σ2(RA) + k × ɤ ×L0/A0 cov(RA,RL)

A:年金資産 L:年金債務

⇒k は0か1の値をとり、0の場合はアセットアプローチ。1の場合(年金債務を考慮)は年金債務と相関の高い資産(債券)の比率が大きくなる。

※上式でRL は年金債務、RA は運用資産と考える

投資政策④

<テキスト版(コピペ用)>

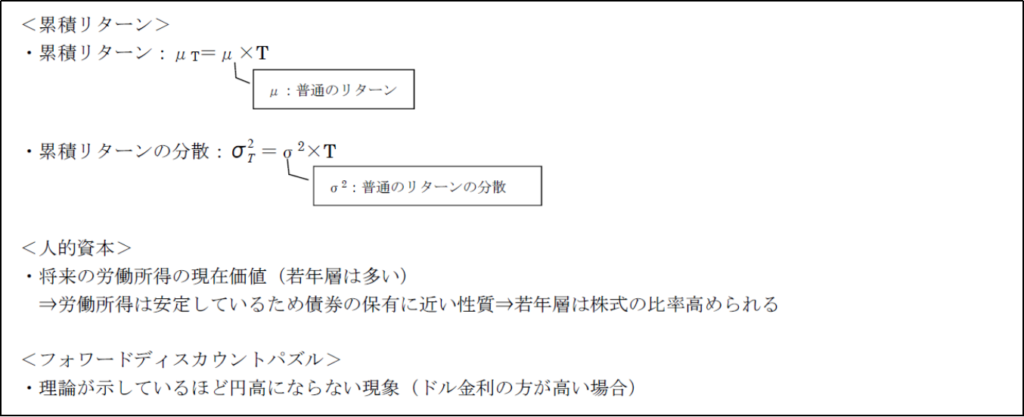

・累積リターン:μT=μ×T

・累積リターンの分散:σT2=σ2×T

※σ2=普通のリターンの分散

<人的資本>

・将来の労働所得の現在価値(若年層は多い)

⇒労働所得は安定しているため債券の保有に近い性質⇒若年層は株式の比率高められる

<フォワードディスカウントパズル>

・理論が示しているほど円高にならない現象(ドル金利の方が高い場合)

投資政策⑤

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

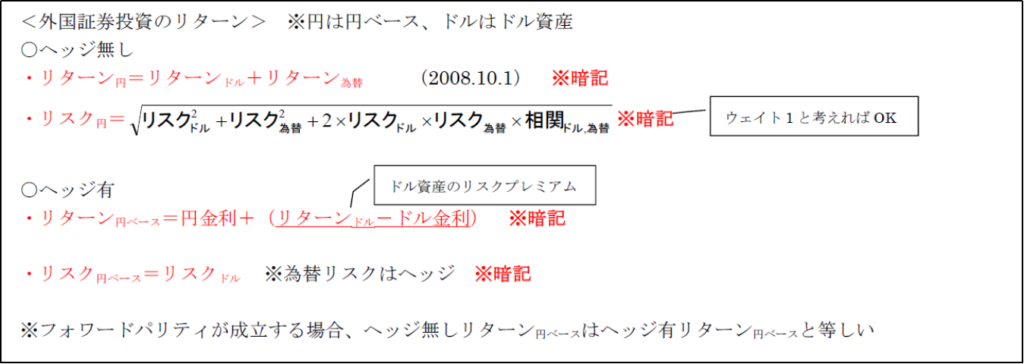

<外国証券投資のリターン> ※円は円ベース、ドルはドル資産

○ヘッジ無し

・リターン円=リターンドル+リターン為替

・リスク円=ルート(リスクドル2 + リスク為替2 + 2×リスクドル × リスク為替 × 相関ドル,為替)

○ヘッジ有

・リターン円ベース=円金利+(リターンドル-ドル金利)

・リスク円ベース=リスクドル ※為替リスクはヘッジ

※フォワードパリティが成立する場合、ヘッジ無しリターン円ベースはヘッジ有リターン円ベースと等しい

投資政策⑥

<テキスト版(コピペ用)>

<オーバーレイ>

・1 社の為替マネジャーが為替ヘッジを一括して行うこと

<ホームバイアス>

・理論値よりも自国資産多いこと(理由は情報不十分、心理的バイアス)

<トップダウン>

・国別アロケーションを決め手から銘柄選択※株ポではマクロ分析⇒業種

6. パフォーマンス評価

パフォーマンス評価①

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

・横軸R の正規分布を標準化(横軸Z)

⇒ Z=(R-μ)/σ

・仮説検定:β=○という仮説を水準5%(断りなければ両側ということ)で検定せよ↓

(β-○)/誤差の絶対値が97.5%の標準正規の値よりも大きければ(ほとんど起きないということ

で)棄却

・βの95%信頼区間:97.5%の標準正規の負の値< (β-○)/誤差< 97.5%の標準正規の正の値

を満たす○が答え

<時間加重収益率(R)>

1+R =(125-20)/100 × (118+10)/125 × 120/118

パフォーマンス評価②

<テキスト版(コピペ用)>

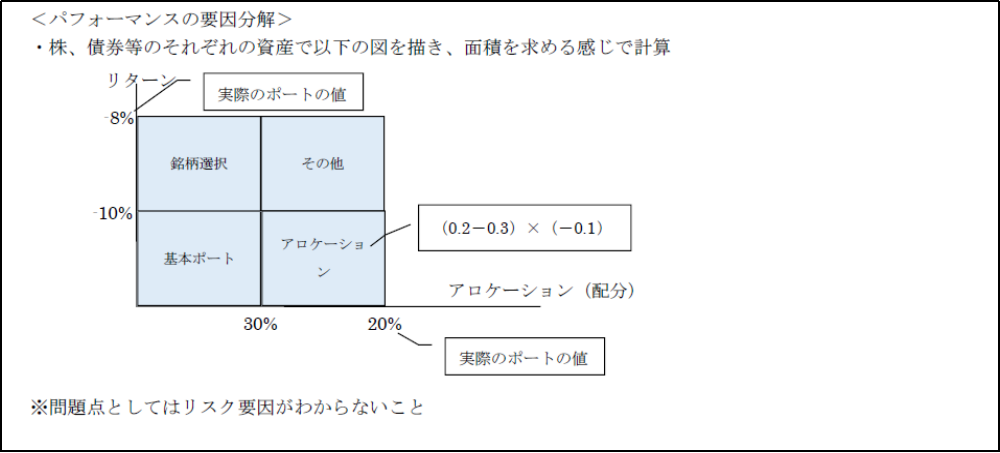

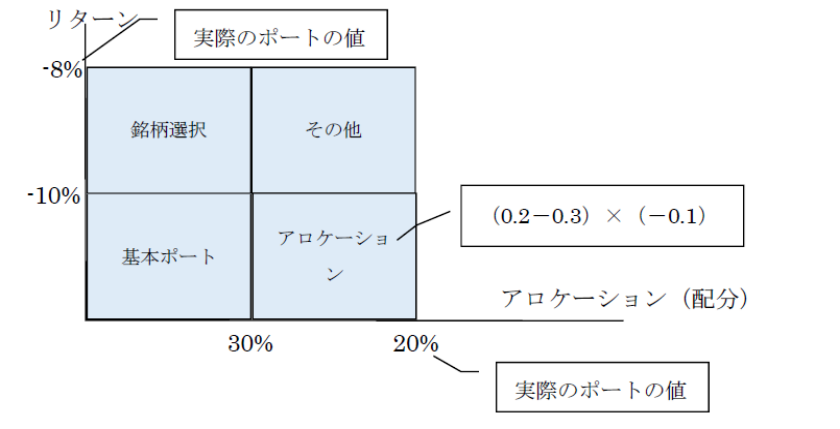

<パフォーマンスの要因分解>

・株、債券等のそれぞれの資産で以下の図を描き、面積を求める感じで計算

※問題点としてはリスク要因がわからないこと

7. 信用リスク評価

※上記画像のページ数は無視してください

<テキスト版(コピペ用)>

・構造型モデル:将来時点のBS に着目して、デフォルト確率や回収率を求める←頻出

・誘導型モデル:証券価格からデフォルト確率を求める

<構造型モデル> ※V:資産価値 D:負債額

・株式価値

満期時の株式価値=Max(VT-DT,0)

⇒企業価値を原資産、負債額を行使価格とするコールオプションの買い ※暗記

・負債価値

満期時の負債価値=DT-Max(DT-VT,0)

⇒負債額の保有と、企業価値を原資産、負債額を行使価格とするプットオプションの売り ※暗記

※いずれもヨーロピアン

<確実性等価法>

・確実性等価係数α:(リスク額除いた期待CF)/期待CF = (1+rf)/(1+rリスク有)

<CDS>

・保険料(プレミアム)払うからデフォルトしたら補償してね

・CDS の現在価値求めよ⇒二項モデル

アイキャッチ②-120x68.png)