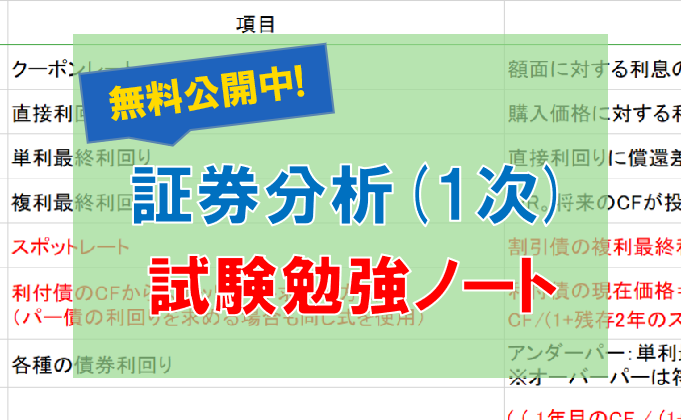

証券アナリスト1次試験の勉強をしていた当時、主に暗記しなければならない箇所をまとめた勉強ノートを公開させて頂きます。

対象範囲は、1次の「証券分析とポートフォリオ・マネジメント」です。

試験勉強中の皆様のお役に立てれば嬉しいです。

当時、TACのテキスト等で確認した上で作成したものですが、正確性の保証は致しかねます。

1. ポートフォリオマネジメント

【個別のβ(CAPM)】

個別リターン - フリーリターン = β(市場リターン - フリーリターン)

※リターン - フリーリターン はリスクプレミアム

【トータルリスク(市場ポートと非市場への分解)】

トータルリスク = ルート(β2 × 市場ポートリスク2 + 非市場リスク2 )

【個別又はポートフォリオの市場リスク】

市場リスク = ルート(個別又はポートβ2 × 市場ポートリスク2)

※上記トータルリスクの前半部分

【ポートフォリオのリスク(標準偏差)】

ポートフォリオのリスク = ルート(W株2 × リスク株2 + W債2 × リスク債2 + 2 × W株 × リスク株 × W債 × リスク債 × リターン相関)

※W株:株の割合、W債:債券の割合

【ポートフォリオの非市場リスク】

ポートフォリオの非市場リスク = ルート(W株2 × リスク株2 + W債2 × リスク債2)

※上記ポートフォリオのリスクの2乗部分(非市場リスクの相関は0なので後半部分は無)

【個別のリスク】

個別のリスク = ルート(各状況の確率 × (各状況のリターン - 期待リターン)2+ 各状況の確率 × (各状況のリターン - 期待リターン)2 )

【株間のリターンの相関係数】

株1株2のリターンの相関係数 = β株1 × β株2 × (市場リスク2) / (全リスク株1 × 全リスク株2 )

※リターンの相関だが、リスクを使用

【株と市場のリターンの相関係数】

株と市場のリターンの相関係数 = β株 * 市場リスク / 全リスク株

【ポートフォリオのβ】

⇒構成割合で加重平均

【ポートフォリオのリターン】

⇒構成割合で加重平均

【個別のリターン】

⇒各状況の発生確率で加重平均

【算術平均】

⇒単純平均

【幾何平均(=時間加重収益率)】

年数ルート( ( 1 + 各年リターン ) × ( 1 + 各年リターン ) × ・・・ )

※ファンドマネジャーの能力を測定するのに適する

【金額加重収益率】

⇒IRR

※各年のCFが投資額になるような割引率

※ポートフォリオの成績に適する

【投資家の選好】

回避型:期待値が同じならリスク(ばらつき)が小さい方を選好

中立型:期待値が同じならリスク(ばらつき)の大小に関わらず選好

追求型:期待値が同じならリスク(ばらつき)が大きい方を選好

【状態価格】

・状態価格の合計=1円の現在価値

・時点0の価格=時点1の各状態価格に時点1の価格をかけたものの合計

【シャープレシオ】

シャープレシオ = (リターン - フリーリターン ) / リスク

【市場リスクと非市場リスク】

非市場リスクは分散で消去可能、市場リスクは消去不可(=リスクプレミアム払われる)

2. 債券分析

【クーポンレート】

⇒額面に対する利息の割合

【直接利回り】

⇒購入価格に対する利息の割合

【単利最終利回り】

⇒直接利回りに償還差額(年換算)を加味

例:残2年、購入価格95円、償還100円 ⇒ (5+2.5)/95)

【複利最終利回り】

⇒IRR。将来のCFが投資額になるような割引率。

【スポットレート】

⇒割引債の複利最終利回り

【各種の債券利回り】

アンダーパー:単利最終利回り>複利最終利回り>直接利回り

オーバーパー:単利最終利回り<複利最終利回り<直接利回り

※パーはすべてイコール

【デュレーション】

デュレーション = ( ( 1年目のCF / (1+最終利回り) ) + (2 × ( 2年目のCF ) / (1+最終利回り)2 ) +・・・ ) / 価格

※割引債の残存年数、利付債の残存年数以下

※分子はCFに年数をかけること以外はIRR求めるときの式と同じ

【修正デュレーション】

修正デュレーション = デュレーション × 1 / (1+最終利回り)

※利回りが1%変化したときに価格が約何%変化するかを示す数値

【ポートフォリオのコンベクシティ】

⇒投資割合で加重平均

【ポートフォリオのデュレーション】

⇒構成割合で加重平均

3. デリバティブ

【プットコールパリティ】

コール - プット = 原資産 - オプション行使価格/(1+r)

【リスク中立価格(二項ツリー)】

時点1の期待値/(1+リスクフリーレート)=現在の価格

【アウトオブザマネー】

⇒損する状態(=本源的価値は0)

4. 株式分析

【成長機会の現在価値(PVGO)】

成長機会の現在価値 = 成長率加味した場合の株価 - 全額配当した場合の株価(=成長率加味しない場合の株価)

【事業利益】

営業利益+金融収益

【債務償還年数】

有利子負債÷営業CF